/https%3A%2F%2Fwww.economedia.ro%2F%2Fwp-content%2Fuploads%2F2021%2F10%2Fpexels-kampus-production-8353775-1024x684.jpg)

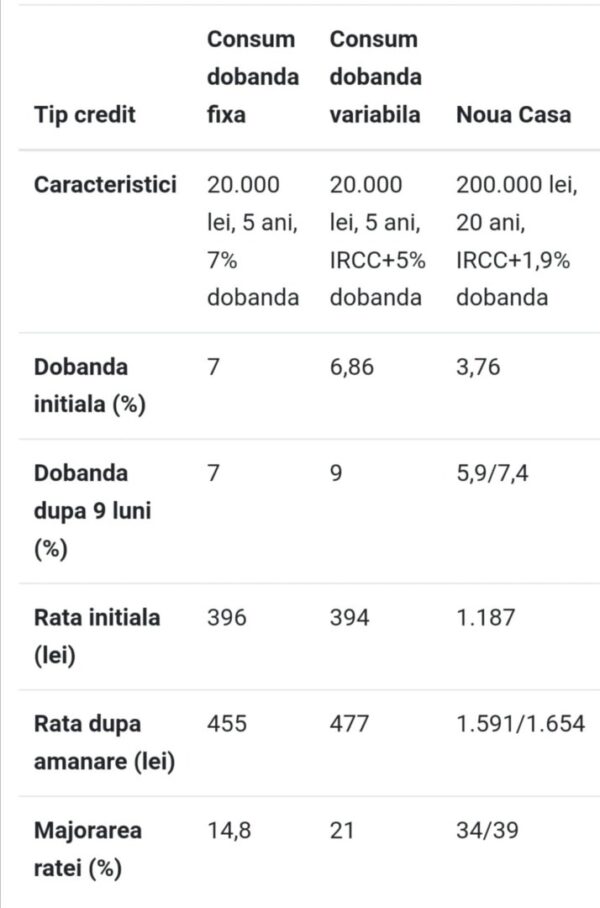

Executivul a aprobat în acest final de lună normele aplicării Ordonanței de urgență 90/2022. „Guvernul alege din nou varianta cea mai simplă”, dar care vine cu o serie de riscuri, sintetizează consultanții platformei Risco.ro. Reprezentanții Conso.ro au realizat o serie de calcule și arată câteva exemple de creșteri ale ratelor, după o eventuală amânare. De altfel, Centrul de Soluționare Alternativă a Litigiilor în Domeniul Bancar le recomandă consumatorilor să apeleze doar în ultimă instanță la amânarea plății ratelor la credit.

Autoritățile au adoptat la final de iunie o ordonanță de urgență care prevede amânarea ratelor bancare între 1 și 9 luni pentru creditele mai vechi de 30 aprilie 2022 pentru debitorii care au suferit o creștere de minim 25% a cheltuielilor medii lunare. Reprezentanții Conso.ro amintesc că, dacă la precedentă amânare a plății ratelor bancare de vină erau efectele pandemiei, de această dată vorbim de efectele inflației.

Persoanele fizice care doresc amânarea ratelor vor prezenta băncii o declarație pe propria răspundere care să arate că au înregistrat o creștere cu minimum 25% a cheltuielilor medii lunare, că urmare a creșterii prețurilor în contextul crizei actuale, în ultimele 3 luni anterioare solicitării suspendării obligațiilor de plata comparativ, cu perioada similară a anului 2021.

De asemenea, și firmele pot solicită amânări. Companiile pot avea acces la acest program de amânare a ratelor dacă se confruntă cu scăderea cu minimum 25% a mediei rezultatelor lunare pe ultimele 3 luni anterioare solicitării suspendării obligațiilor de plata, comparativ cu perioada similară a anului trecut.

„În față inflației galopante, a ratelor la credite care au explodat din cauza creșterii ROBOR și a scumpirilor care sufocă bugetul românilor, Guvernul alege din nou varianta cea mai simplă și le oferă românilor posibilitatea amânării ratelor. Deși consultanții fiscali au blamat această măsură și au avertizat în repetate rânduri asupra riscurilor amânării ratelor, Executivul a aprobat în acest final de lună normele aplicării Ordonanței de urgență 90/2022”, amintesc reprezentanții Risco, care prezintă și riscurile la care se expun cei care ar opta pentru o astfel de măsură.

De ce să nu amâni ratele? Analiștii financiari le recomandă românilor să evite această variantă, din mai multe motive, amintesc cei de la Risco. Pe perioada de suspendare continuă să se calculeze dobânda – indiferent că optezi pentru a amână o luna, două sau nouă luni, în tot acest timp, dobânzile se adună și se adaugă la sold. Apoi, contextul actual și previziunile specialiștilor arată că puterea de cumpărare va scădea. ROBOR și IRCC vor continuă să crească, iar la reluarea plăților suma de plată va fi și mai mare.

Ce alternative ai? „Pentru cei cu credite imobiliare vechi, cu dobânzi dependențe de indicele ROBOR + marja băncii, o varianta ar fi să își refinanțeze creditul cu dobânda fixă (pe cel puțîn 5-7-10 ani), fiindcă dobânzile fixe sunt mai mici chiar decât indicele ROBOR. O altă soluție este rescadențarea. Mai exact, modificarea scadenței sau a sumei de plată a uneia sau mai multor rate de credit în sold, fără a se depăși durata inițială de acordare a creditului. Românii mai pot opta pentru reeșalonare sau, în situațiile în care banca nu acceptă, se poate negocia o soluție personalizată, cu sprijin de la Centrul de Soluționare Alternativă a Litigiilor în Domeniul Bancar”, sintetizează analiza risco.ro.

CSALB: Amânarea vine cu costuri suplimentare

De asemenea, recomandarea CSALB către consumatori este să apeleze doar în ultimă instanță la amânarea plății ratelor la credit. “Amânarea vine cu costuri suplimentare, la care se adaugă imprevizibilitatea situației economice din momentul reluării plății ratelor. În schimb, consumatorii sunt îndemnați să se adreseze băncilor, IFN-urilor și/sau CSALB dacă întâmpină dificultăți financiare care pot afecta derularea contractelor, pentru a găsi soluții personalizate care să se aplice pe toată perioada derulării creditului”, au transmis reprezentanții CSALB, o dată cu analiza activității din prima jumătate a anului.

Alexandru Păunescu, reprezentantul Băncii Naționale a României în Colegiul de Coordonare al CSALB, a atras atenția asupra costurilor care se adaugă după „pauza” de 9 luni. Acesta spune că ar fi de preferat ca românii să analizeze mai atent opțiunile pe care le au înainte de a solicita o amânare. „Costurile care se adaugă la credit după amânarea cu până la 9 luni a ratelor pot fi semnificative, mai ales dacă ne referim la primii ani din achitarea unui împrumut“, a subliniat Păunescu.

Ministrul Finanțelor, Adrian Câciu, a declarat chiar după ce Guvernul a adoptat ordonanța de urgență privind acordarea posibilității de amânare a ratelor timp de maximum 9 luni că amânarea este un instrument și nu este singura soluție, existând alternative, precum refinanțarea sau schimbarea indicelui de dobândă. El a precizat de asemenea că se așteaptă ca dobânzile să scadă începând din 2023.

„[Amânarea] este un instrument și nu singura soluție. Este un instrument la îndemâna celor care chiar au o dificultate. Evident, orice amânare de rate va duce și la obligativitatea ca aceste rate să fie plătite ulteiror, cu o serie de costuri, inclusiv dobânda aferentă”, a declarat ministrul.

El a precizat că clienții au opțiuni, precum trecerea la dobândă fixă, trecerea de la un indicator la altul, de la ROBOR la IRCC, sau refinanțări rescadențări de credite. „Pentru anul 2023 ne așteptăm la o începere de scădere a dobânzilor”, a mai declarat ministrul Finanțelor.