Lumea devine din ce în ce mai interconectată, iar acest lucru aduce o serie de oportunități nu numai pentru corporațiile mari, dar și pentru afacerile mici și mijlocii care își pot extinde operațiunile la nivel global.

Urmărește mai jos producțiile video ale Economedia:

- articolul continuă mai jos -

În acest context, compana de consultanță de afaceri și externalizare servicii Accace prezintă câteva aspecte ale mediului de afaceri din Bulgaria, Republica Cehă, Polonia, Ungaria sau Slovacia, comparativ cu România.

Potrivit consultanților Accace, atunci când este planificată cu atenție, intrarea pe noi piețe nu doar că poate majora profiturile, dar poate și reduce riscurile, facilitând creșterea companiei la scară globală.

Astfel, cea mai frecventă formă juridică atunci când este înființată compania este Societatea cu răspundere limitată (SRL), în toate cele șase țări analizate.

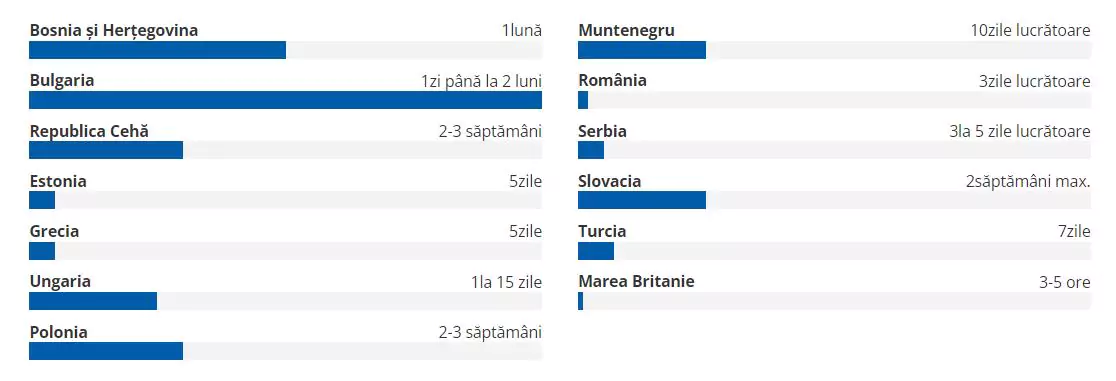

Timpul necesar pentru înființarea companiei diferă de la o zi până la 15 zile în Ungaria, de la o zi până la două luni în Bulgaria, trei zile lucrătoare în România, maximum două săptămâni în Slovacia și între două și trei săptămâni în Republica Cehă și Polonia.

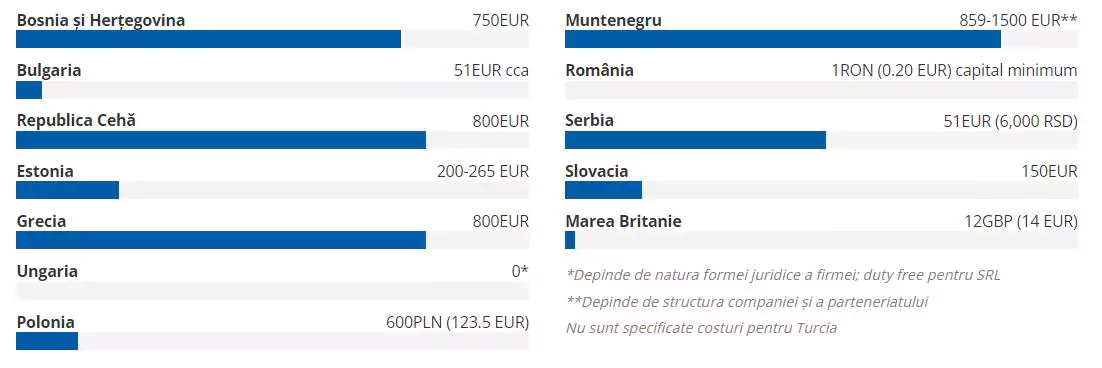

În topul țărilor cu cea mai mică valoare a taxei de înregistrare a companiei se află pe primul loc Ungaria, care nu înregistrează nicio taxă, însă acest lucru depinde de natura formei juridice a societății, urmată de România cu un capital minimum de 1 RON (0,20 euro), Bulgaria cu 51 euro, Polonia cu 123,5 euro, Slovacia cu 150 euro și Republica Cehă cu 800 euro.

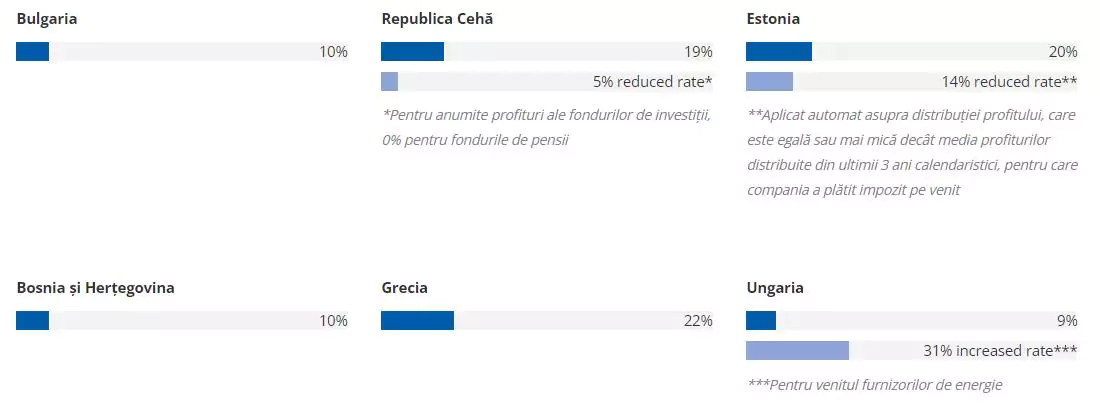

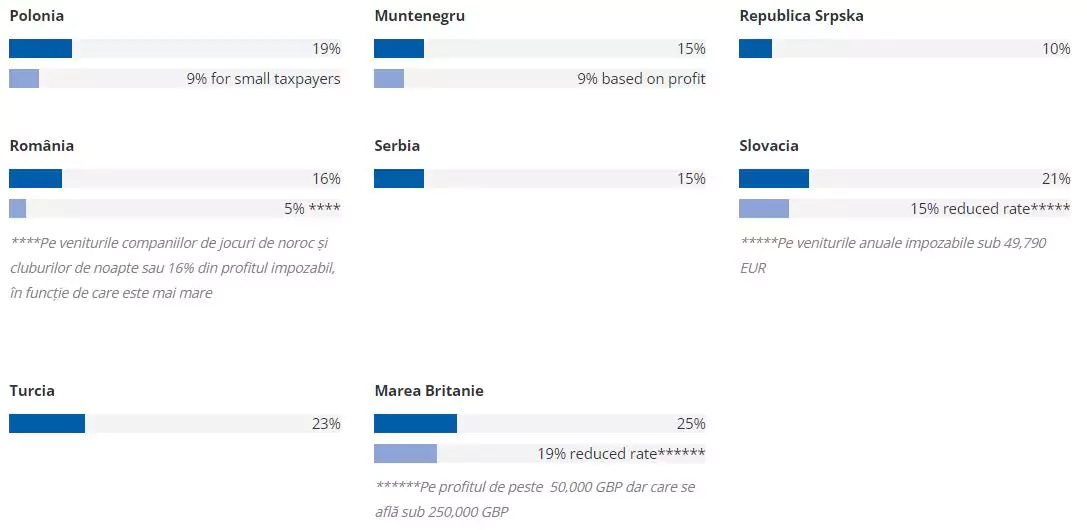

Din datele prezentate de Accace, cel mai mic impozit pe profit se aplică în Ungaria (9%), urmată de Bulgaria (10%), România (16%), Polonia și Republica Cehă (19%) și Slovacia (21%). Totodată, Republica Cehă aplică un impozit redus de 9% pentru contribuabilii mici, iar Slovacia un impozit de 15% pe venituri anuale impozabile mai mici de 49,790 euro.

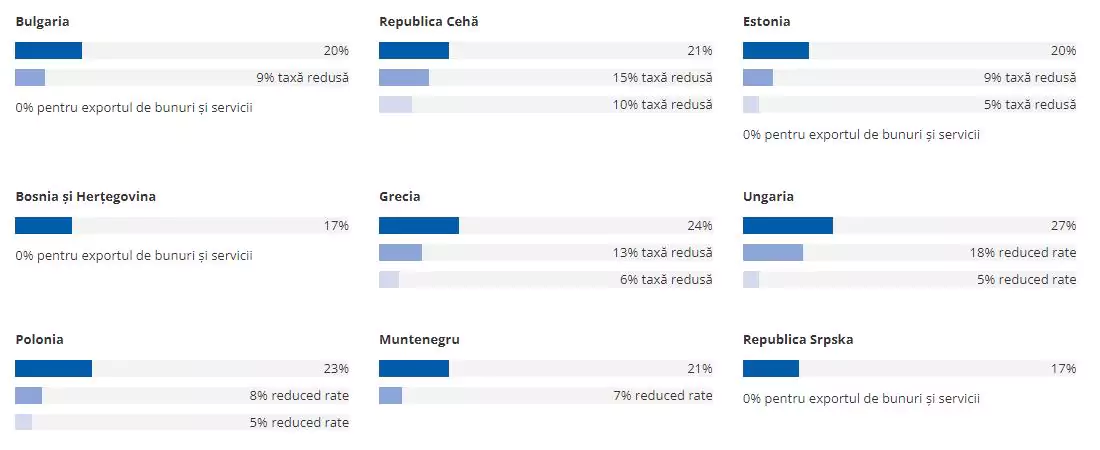

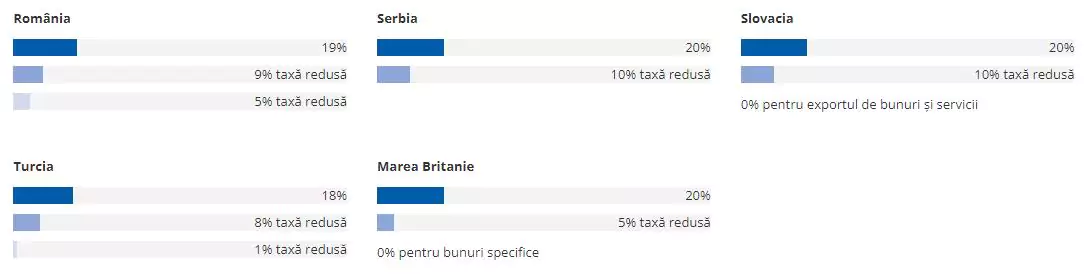

În ceea ce privește cotele de TVA, România înregistrează cel mai mic TVA din regiune – 19%, cu o reducere de până la 9% sau 5% pentru anumite categorii, urmată de Bulgaria cu 20% (9% taxă de TVA redusă și 0% pentru exportul de bunuri și servicii) și Slovacia tot cu 20% (10% taxă de TVA redusă și 0% pentru exportul de bunuri și servicii) , Republica Cehă cu 21% (reducere de 15%, respectiv 10%), Polonia cu 23% TVA (reducere de 8% și 5%) și Ungaria cu 27% TVA (reducere de 18%, respectiv 5%).

Care sunt industriile cu cea mai puternică forță de muncă în țările analizate

Potrivit analizei făcute de specialiștii Accace, industriile cu cea mai puternică forță de muncă în Bulgaria sunt telecomunicațiile, sectorul logistic, retail, industria prelucrătoare, dar și creația și distribuția de informații și produse creative. În Republica Cehă se remarcă industria construcțiilor, automotive, nanotehnologiile și bunurile de consum.

În ceea ce privește Ungaria, 63% dintre lucrători sunt angajați în sectorul serviciilor și 22% în industria prelucrătoare. De asemenea, se evidențiază sectorul de business, industria automotive, produsele farmaceutice și medicale, tehnologia informațiilor și comunicațiilor, industria alimentară, logistica și transport.

În Polonia, industriile cu cea mai mare forță de muncă sunt: comerțul cu ridicata și amănuntul, industria prelucrătoare, agricultura, logistică și transport, dar și industria IT. Slovacia se remarcă prin industria automotive și logistică, în timp ce România se evidențiază prin industria farmaceutică și medicală, inginerie și IT.

Ce stimulente pentru investiții oferă țările din regiune și care sunt industriile favorizate

Printre industriile favorizate de investițiile stimulente în Bulgaria se numără retailul, imobiliarele, producția și distribuția de energie electrică, termică și combustibili gazoși, dar și producția de cauciuc, materiale plastice și alte materii prime minerale nemetalice.

În cazul industriei prelucrătoare și a producției de produse speciale consumabile medicale din Republica Cehă, se acordă o subvenție pentru crearea de locuri de muncă de maximum 200,000 CZK, respectiv 300,000CZK, o subvenție pentru formarea personalului de până la 70% din costurile necesare formării, precum și o subvenție în numerar pentru capital investiție de până la 20% din costurile eligibile.

Ungaria acordă o serie de stimulente fiscale precum deduceri și scutiri fiscale pentru cercetare și dezvoltare, câștiguri de capital din acțiuni și din drepturi intelectuale, precum și proprietate intelectuală. Totodată, Ungaria acordă deducere fiscală de 50% pentru veniturile din redevențe și nu reține impozit pe dividendele, dobânzile și redevențele plătite de către o societate străină. În plus, în Ungaria există un sistem de subvenții în numerar postfinanțare pentru promovarea cercetării și a dezvoltării.

În ceea ce privește Polonia, aceasta acordă o serie de stimulente pentru investiții precum: scutiri de taxe, impozite, împrumuturi pentru investiții în condiții preferențiale sau impozitare preferențială pentru dezvoltarea afacerii. Industriile favorizate pentru astfel de stimulente sunt: IT, energie regenerabilă, automotive, producție și logistică.

Categoriile de proiecte care pot fi sprijinite de investiții stimulente în Slovacia sunt producția industrială, centrele tehnologice, serviciile partajate sau turismul. Astfel, autoritățile slovace pot acorda subvenții pentru achiziționarea de active materiale și imateriale, scutiri de impozit pe venit, transfer sau schimb de bunuri imobile la un preț mai mic decât cel general. De asemenea, statul slovac acordă subvenții între 15,000 și 50,000 euro pentru începerea unei activități comerciale în sectorul agricol sau subvenții de 100,000 până la 3,000,000 euro pentru soluții de transport durabil.

Statul român acordă 0% impozit pe profit pentru angajații care lucrează în companii IT&C în conformitate cu prevederile legislației românești în vigoare. Totodată, investitorii care înființează unități de producție sau birouri într-o zonă industrială, parc industrial, științific sau tehnologic beneficiază de unele scutiri de taxe locale. În plus, autoritățile române acordă stimulente fiscale pentru angajații care câștigă venituri salariale în domeniul agricol și în industria alimentară.

Foto: Pexels

Foto: Pexels