- Rata unui credit ipotecar cu dobândă fixă poate să fie sub 1700 de lei, în cazul unui credit de aproximativ 51.000 de euro, iar ca să trăiești într-un oraș cum e București sau Cluj-Napoca ai nevoie de peste 2000 de lei pe lună pentru chiria unui apartament cu două camere, arată datele consultate de Economedia pe platforme de specialitate. Dincolo de aceste exemple de costuri, trebuie avute în vedere și costurile inițiale pentru achiziția unei locuințe, nivelul tău de salarizare și perspectivele pe termen lung.

- Iar un nivel al chiriei comparabil cu cel al ratei la bancă este tocmai principalul motiv pentru care cei mai mulți chiriași vor să devină proprietari, spun reprezentanții agenției Blitz Imobiliare, care vin cu un scenariu de calcul pentru cele două opțiuni.

- “Cel mai bun moment să cumperi este acela când îți permiți”, sintetizează Daniel Crainic, director de marketing la platforma Imobiliare.ro. Presupunând însă că îți permiți să cumperi acum, dar încă eziți, ce factori ar trebui să iei în calcul?

- Jucători din piața imobiliară prezintă o serie de elemente de care trebuie să ții cont atunci când vrei să decizi dacă e mai convenabil să stai în chirie sau să îți cumperi propria locuință, într-un context de inflație, prețuri mari la apartamtene, chirii ridicate, costuri de creditare în creștere, scăderi de venituri și, în general, dificultăți financiare.

Cum stăm acum? În 2020, un procent de 70% al locuitorilor din UE trăiau în locuinţe proprietate personală. Restul de 30% locuiau – conform unui raport Eurostat publicat la începutul anului – cu chirie. Această situaţie se datorează condiţiilor din fiecare ţară în parte, iar chiriaşii sunt mult mai ameninţaţi de sărăcie decât proprietarii. România se află în fruntea listei: 96% din populaţie trăiește în locuinţe proprietate personală. Urmează Slovacia (92%), Ungaria şi Croaţia (câte 91%). În Franţa (64%), Danemarca (59%) şi Austria (55%) procentul proprietăţilor a fost sub cel din Luxemburg, iar pe ultimul loc se află Germania unde, în 2020, o jumătate trăiau în locuinţe proprietate privată, iar cealaltă cu chirie.

Urmărește mai jos producțiile video ale Economedia:

- articolul continuă mai jos -

Un calcul

“Majoritatea achizițiilor de locuințe sunt făcut de către tineri, conform dezvoltatorilor, fiind vorba în principal de tineri cu vârste cuprinse între 25 și 35 de ani, care se mută din orașele mai mici sau din zona rurală către orașele mari, își întemeiază o familie sau tocmai au obținut un loc de muncă mai bine remunerat. Atunci când vrei să-ți cumperi o casă, trebuie să ții cont de prețul apartamentelor de vânzare, raportată la prețul chiriei în care stai”, spun agenții de la Blitz Imobiliare, care au realizat câteva calcule pentru o posibilă comparație a opțiunilor.

Scenariul ia în calcul un apartament cu două camere, într-o zonă nu foarte periferică din București, cu o chirie de 400 de euro pe lună (1952 de lei). Cât te-ar costa să cumperi un apartament și cu cât ar crește cheltuielile în primul an? “Trebuie să iei în calcul avansul la creditul imobiliar, costul renovării, dacă achiziționezi un apartament mai vechi, costul finanțării (rate, asigurări, comision de acordare), precum și toate cheltuielile ce derivă din statul de proprietar – cheltuieli notariale, comisionul agentului, impozitul pe proprietate, fondul de rulment”, notează analiza.

În ceea ce privește opțiunea achiziției, calculul vizează un apartamente cu un preț de aproximativ 75.000 de euro (2 camere, în Titan), iar costul finanțării (rata bancară) în primul an ar fi de 417 euro pe lună (2034). Dar. “La prețul de achiziție mai adaugă cheltuielile inițiale legate de achiziția locuinței, respectiv avansul – 55.451 lei (11.300 euro), costul renovării (aprox. 7.000 de euro), taxele notariale – aprox. 1.350 lei, intabulare – 470 lei, evaluarea proprietății – 450 de lei. În total în jur de 18.500 Euro”, arată calculul Blitz.

Aceștia recomandă pentru perioada următoare optarea pentru rată fixă și nu rata variabilă, pentru a te proteja de creșterea galopantă a indicelor de la baza ratelor dobânzilor, IRCC și ROBOR.

În afară de calculul strict financiar al momentului, mai sunt, desigur, de analizat și efectele pe termen lung.

“Deși costurile achiziției unei locuințe sunt mai mari, în general banii pe care îi dai pe chirie sunt considerați o cheltuială pură, deoarece atunci când stai cu chirie plătești locul în care stai, iar apoi părăsești locuința. De banii respectivi îți poți lua un credit imobiliar, deoarece ratele sunt la un nivel similar cu chiria pe care o plătești lunar, însă la final, rămâi și cu casa. Un nivel al chiriei comparabil cu cel al ratei la bancă este principalul motiv pentru care cei mai mulți chiriași vor să devină proprietari. Totuși, ține cont că, în plus, vei avea nevoie de acea primă investiție legată de achiziția locuinței, care se va amortiza într-o perioadă mai lungă de timp”, spun reprezentanții Blitz.

Estimare din piața imobiliară: Pe termen scurt, chiriile se vor scumpi mai mult decât apartamentele la vânzare

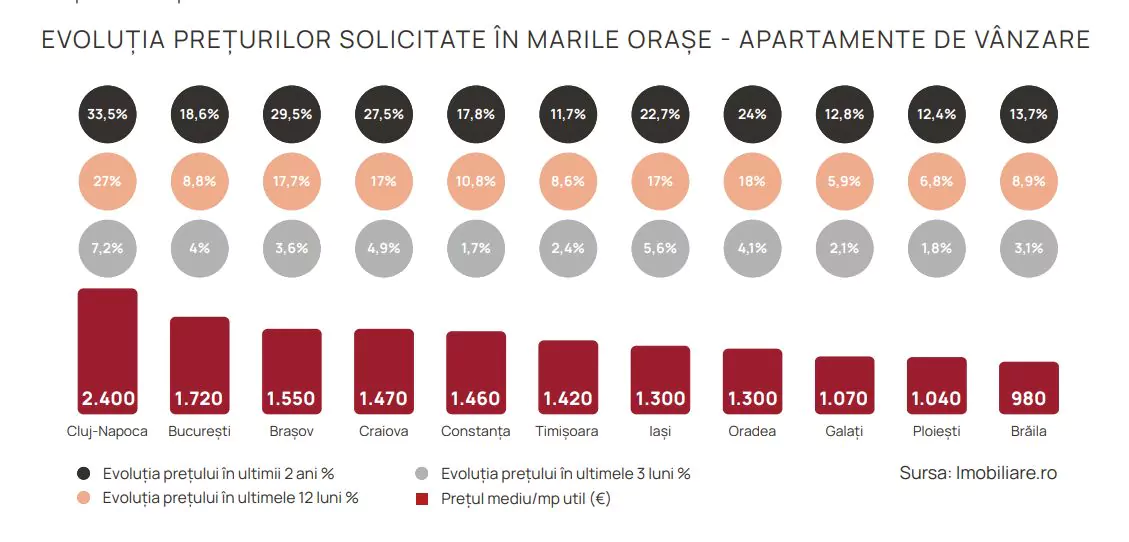

În cel de-al doilea trimestru al anului în curs, proprietățile rezidențiale din România s-au apreciat cu 4,6% față de cele trei luni anterioare, ajungând la un ritm de creștere anual de 14.3%, arată cea mai recentă analiză a portalului Imobiliare.ro. Cererea pentru proprietăți rezidențiale de închiriat e la un nivel ridicat, în toate marile orașe din țară.

Prețuri apartamente, T2 (sume solicitate):

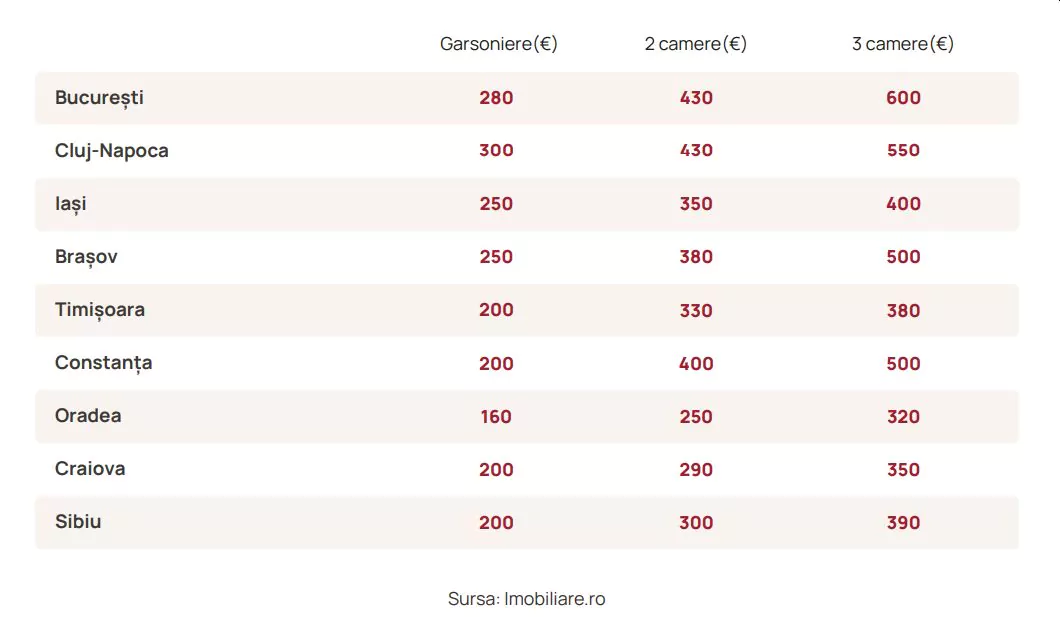

În București sau Cluj, te costă în jur de 2000 de lei să închiriezi un apartament cu două camere.

Chirii, T2 (sume solicitate):

“În imobiliare există o regulă mereu valabilă: cel mai bun moment să cumperi este acela când îți permiți. Pe termen mediu și lung valoarea bunurilor imobiliare crește, întotdeauna va fi mai scump în viitor. Bineînțeles, pe termen scurt pot există fluctuații, iar factori precum costul finanțării influențează acest aspect. De aceea, înainte de a cumpără, e foarte important să analizezi dacă îți permiți, dacă nivelul ratelor nu te copleșește, luând o marja de creștere a acestora, dacă ai un fond de rezervă care să îți permită să trăiești și să plătești ratele pentru o perioada minimă de 6 luni în cazul în care sursele de venit se opresc. Nu în ultimul rând, aș preciza faptul că ne așteptăm la o creștere importantă a chiriilor începând cu această toamna. Ținând cont de inflație, de modificările privind impozitarea, proprietarii vor dori să își crească randamentele. Pe termen scurt, chiriile se vor scumpi mai mult decât apartamentele la vânzare”, spune Daniel Crainic, director de marketing Imobiliare.ro, pentru Economedia.

“Țînând cont de evoluția costului de finanțare, piața rezidențială este în așteptare, e nevoie de timp pentru ca nouă paradigmă de piață să fie acceptată – costuri mai mari, apartamente mai scumpe, ceea ce pune o presiune pe cerere. Prin urmare, ne așteptăm la o contracție a volumului tranzacțiilor, ceea ce sugerează o stagnare a prețurilor de vânzare. În cazul chiriilor, cererea a crescut mult și va continuă să crească”, explică Daniel Crainic.

Acesta subliniază însă că un termen de așteptare e necesar în orice achiziție, pentru o informare cât mai bună. “Să nu iei decizii pripite”.

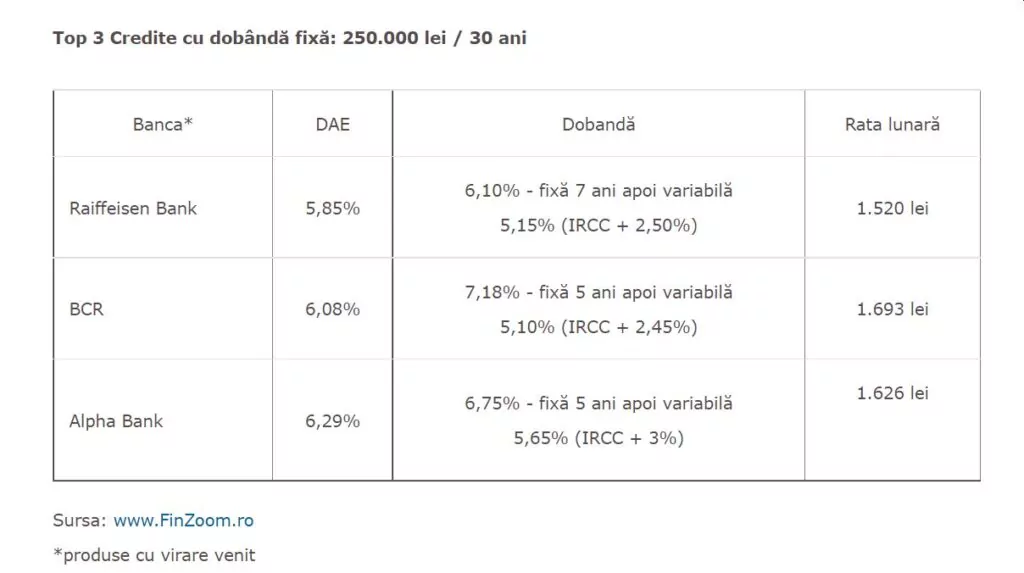

Creșteri mari la rate în interval de un an. Top de credite ipotecare

Creditele cu dobândă fixă sunt cea mai bună soluție pentru românii ale căror rate s-au majorat, pe fondul creșterii indicelui ROBOR la 3 luni, ce intră în componența creditelor cu dobândă variabilă în lei contractate înainte de mai 2019, sublinia o analiză de luna trecută a comparatorului de credite FinZoom.

“Având în vedere aceste creșteri, dobânda celui mai ieftin (Prima Casă) se apropie de 10%. Dacă ne uităm la un ipotecar cu dobândă fixă pe un numar de ani (maxim 10 ani – există si cu fixă toată perioada de creditare), dobânda fixă, la majoritatea băncilor, gravitează în jurul a 7%, mai mică decât indicele ROBOR si cu atat mai mult decât dobânda variabilă, la care se adaugă și marja băncii (de 2% în cazul Prima Casa sau până la 3,50% la un ipotecar) peste ROBOR”, spun analiștii Finzoom.

De exemplu, pentru un credit ipotecar de 250.000 lei pe 30 ani, cu dobândă de 11,06% : (ROBOR 3M: 7,56% – 26 iulie 2022 + 3,50%), rata a ajuns în iulie la 2.392 lei (mai mare cu 1.049 lei față de anul trecut).

În schimb, rata unui ipotecar cu dobândă fixă rata este mai mică cu aproximativ 870 lei.

Sursa foto: Unsplash / Tierra Mallorca

Sursa foto: Unsplash / Tierra Mallorca