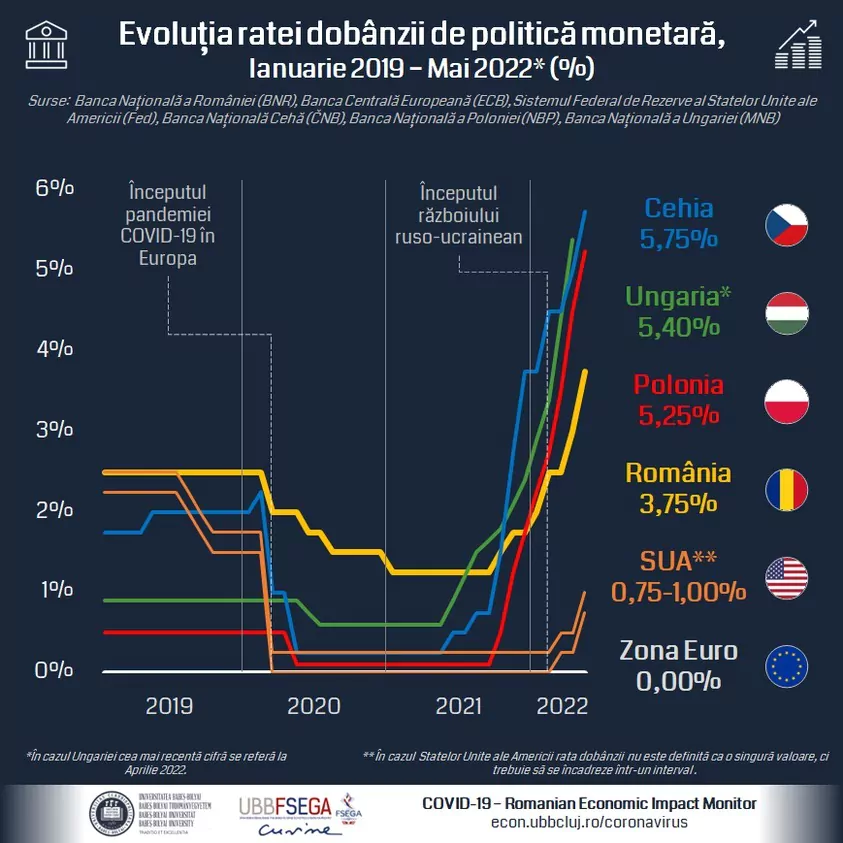

Cu o rată a dobânzii de 3,75% pe an, România se situează undeva la jumătatea graficului care prezintă o parte a tabloului mondial pe această temă, întocmit de echipa de cercetători a Facultății de Științe Economice și Gestiunea Afacerilor (FSEGA) a UBB din Cluj, care derulează proiectul de cercetare Romanian Economic Monitor. Merită menționat, în acest context, un aspect important legat de situația țării noastre: în România aproximativ 80% dintre creditele ipotecare au o dobândă variabilă.

Urmărește mai jos producțiile video ale Economedia:

- articolul continuă mai jos -

Consiliul de Administraţie al Băncii Naţionale a României a hotărât în această lună majorarea ratei dobânzii de politică monetară la nivelul de 3,75% pe an, de la 3% pe an. BNR estimează că rata anuală a inflației își va accentua creșterea în perioada următoare și va coborî la niveluri de o cifră doar în semestrul II 2023. Dobânzile la împrumuturi au crescut constant.

Unii economiștii au criticat Banca Națională, după majorarea de la 3% la 3,75%, deși analiștii se așteptau la o creștere de un punct procentual, în contextul accelerării puternice a inflației. Economistul Cristian Păun a declarat pentru Economedia că Banca Națională susține politica de inflație mare a Guvernului și nu face decât să prelungească inflația, prin faptul că nu majorează mai agresiv dobânzile.

Amintim, aprilie a marcat un nou record al inflației: creșterea din ultima lună de 3,74% depășește chiar și creșterea acumulată pe întreg parcursul anului 2020 (2,1%). Mai multe detalii AICI

Cum au acționat marile economii ale lumii și cum se plasează România în tabloul global?

“Pentru temperarea presiunilor inflaționiste băncile centrale din regiune au majorat semnificativ rata dobânzii de politică monetară. FED a implementat creșteri mai moderate, pe când Zona Euro rămâne deocamdată în așteptare”, sintetizează echipa de economiști.

“Direcția urmată de BNR pentru temperarea presiunilor inflaționiste este similară mai mult cu măsurile luate de băncile centrale din regiune, precum Cehia, Ungaria sau Polonia, care au implementat creșteri semnificative ale ratei dobânzii de politică monetară, în contrast cu băncile centrale mari, precum BCE sau FED care au avut reacții mai moderate sau nici nu au reacționat deocamdată la contextul actual”, menționează economiștii.

Totuși, țările din regiune au acționat mai agresiv decât România: Polonia a ajuns la o rată a dobânzii de 5,25%, Ungaria la 5,4%, Cehia, la 5,75%.

Explicații pentru strategia BNR: În România, aproximativ 80% dintre creditele ipotecare au o dobândă variabilă.

BNR a reacționat la evoluția condițiilor economice din țară, explică, pentru Economedia, reprezentanții echipei Romanian Economic Impact Monitor, proiect care are în componență și un membru al Consiliului de administraţie al Băncii Naționale.

“La începutul pandemiei, și mai ales în contextul lockdown-ului, BNR a redus dobânda de referință, iar la apariția presiunilor inflaționiste a recurs la o majorare semnificativă a acesteia. Totuși, comparativ cu țările din regiune, România a urmat o politică mai precaută și graduală a modificării ratei dobânzii de politică monetară, creșterile ultimelor luni fiind mai puțin agresive, și mai mult graduale față de creșterile bruște din Polonia, Cehia sau Ungaria”, spun cercetătorii din echipa Romanian Economic Impact Monitor.

“Această strategie poate fi explicată în mare parte prin prisma contextului specific României: în România aproximativ 80% dintre creditele ipotecare au o dobândă variabilă. Astfel, orice majorare a dobânzii de referință are un impact negativ asupra populației prin creșterea costurilor creditelor. Din această perspectivă, BNR încearcă să tempereze acest impact negativ prin creșteri mai graduale decât celelalte bănci centrale din țările din regiune, în care majoritatea creditelor populației au o componentă de dobândă fixă, nefiind astfel afectate direct și pe termen scurt de creșterea dobânzilor băncilor centrale”, menționează echipa FSEGA.

Economiștii mai menționează că, pe lângă faptul că dobânda băncilor centrale are un impact asupra costului creditelor, acesta influențează și dobânzile depozitelor oferite populației de către bănci prin creșterea acestor randamente, contribuind astfel la conservarea valorii depozitelor și într-un context inflaționist.

Indicele ROBOR, creșteri constante

Indicele ROBOR la 3 luni, în funcţie de care se calculează costul creditelor de consum în lei cu dobândă variabilă, a crescut marţi la 5,97% pe an, de la 5,95% anterior, un nivel similar fiind înregistrat în data de 11 februarie 2013, conform informaţiilor publicate de Banca Naţională a României (BNR) și citate de Agerpres. La începutul acestui an, indicele ROBOR la 3 luni era 3,02% pe an. Indicele la 6 luni, utilizat în calculul dobânzilor la creditele ipotecare în lei cu dobândă variabilă, a urcat la 6,13% pe an, de la 6,12% pe an, în ziua precedentă, iar ROBOR la 12 luni s-a majorat la 6,32% pe an, de la 6,31% pe an luni.

Ce se întâmplă în Europa/ zona euro?

Economiștii de la UBB estimează că și BCE va recurge la creștera, moderată, a dobânzii de referință.

“Pe lângă aceste efecte pozitive și negative, trebuie subliniat faptul că majorarea dobânzii de politică monetară reprezintă cea mai eficientă modalitate prin care băncile centrale pot gestiona o inflație în creștere, având un impact atât asupra dobânzii creditelor, cât și asupra dobânzii depozitelor bancare. Astfel, echipa noastră se așteaptă că BCE va recurge la instrumente similare, implementând probabil o creștere mai moderată a dobânzii de referință în a doua parte a acestui an”, transmite Szász Levente, coordonatorul proiectului de cercetare economică și prodecan al FSEGA.

Mai menționăm că rata anuală a inflaţiei în zona euro şi-a continuat creşterea în luna mai, ajungând la un maxim istoric de 8,1%, în condiţiile în care războiul din Ucraina a provocat o explozie a preţurilor la energie şi alimente, potrivit datelor AFP, citate de Agerpres.

În încercarea de a ţine sub control inflaţia, atât preşedintele Băncii Centrale Europene, Christine Lagarde, cât şi economistul şef al BCE, Philip Lane au lăsat să se înţeleagă că instituţia de la Frankfurt va majora dobânda de bază, cel mai probabil cu câte 25 de puncte de bază, la reuniunile de politică monetară din lunile iulie şi septembrie.

Însă acum există oficiali de la BCE şi economişti care se întreabă dacă aceste majorări vor fi suficiente, mai ales având în vedere că inflaţia de bază nu dă semne de încetinire.

Foto: Pexels.com

Foto: Pexels.com