Cu toate că are reguli naturale și cauzalități clare derivate din natura umană și că în fiecare an se acordă câte un premiu Nobel pentru economie, științele economice nu sunt nici pe aproape o știință exactă.

Urmărește mai jos producțiile video ale Economedia:

- articolul continuă mai jos -

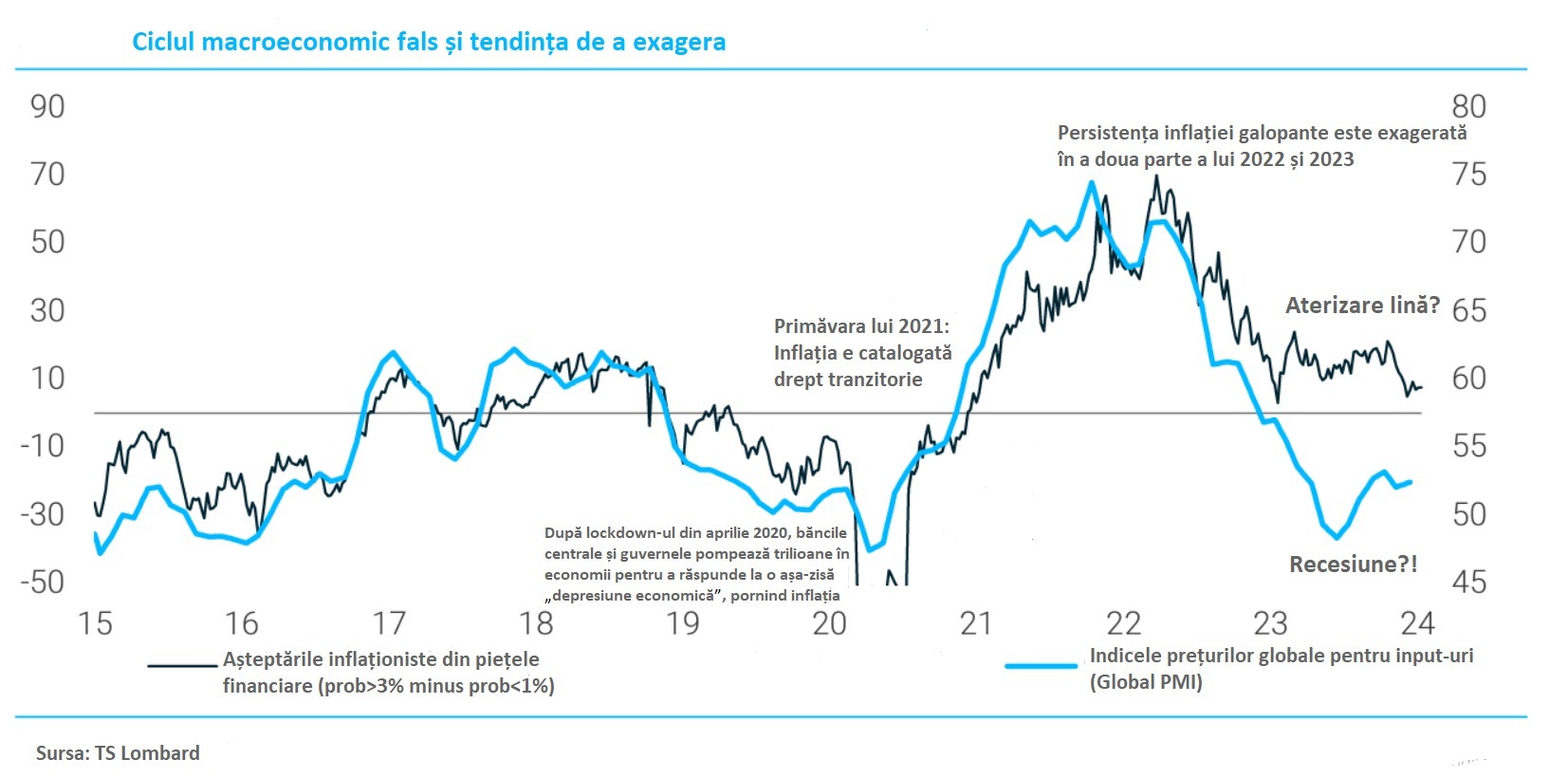

Mai mult, în ultimii ani, glumele pe seama economiștilor s-au înmulțit cam cum au crescut și prețurile în ultimele decenii, exponențial, în ideea în care până și cei mai mari economiști și bancheri centrali au ratat inflația galopantă din ultimii trei ani, catalogând-o inițial drept tranzitorie din nevoie (pentru menținerea dobânzilor la zero), ignoranță sau neînțelegere, iar apoi au prezis că majorările de dobândă ale băncilor centrale vor împinge economiile în recesiune.

La fel, înainte de criza financiară globală, doar câțiva traderi și specialiști ai piețelor au mirosit ce urma să vină în 2008 pentru că au acordat atenție bulei imobiliare din Statele Unite de la acea vreme, în timp ce marii economiști și bancheri centrali au fost surprinși de criză și de magnitudinea ei, precum și de structura internă a piețelor financiare, care, surpriză, nu se comportă ca în modelele matematice.

Cu toate acestea, științele economice sunt glorificate an de an. Asta desigur nu e în sine o problemă. Nobelul pentru economie premiază inovații în gândirea economică, iar economia este până la urmă o știință bazată pe predicții și pe înțelegerea transformărilor concretizate în urma interacțiunii dintre capital vs. muncă. Problema este că teoriile economice se schimbă în funcție de înțelegerea noastră asupra economiei și pe măsură ce uităm învățăturile din ciclurile anterioare.

Plus că dacă toată încrederea în branșa respectivă este construită pe ideea de tehnocrație, iar predicțiile mainstream cu privire la ciclul macroeconomic sunt ratate aproape complet, este îndreptățit să pui sub semnul întrebării predicțiile economiștilor și ale băncilor centrale.

Mai ales că, apoi, în recesiune, ajung să recunoască triumfător că, de fapt, iată, nici acest ciclu economic nu a fost cu nimic diferit de cele anterioare. Normal că nu poți reinventa peste noapte economia. Crizele încă se produc cu toate că volatilitatea ciclului de afaceri s-a cumințit grație intervențiilor perpetue ale băncilor centrale, care de altfel sunt și ele unele dintre vinovate pentru inegalitatea în creștere (sursă, sursă) și populismul din ultimii ani, în ciuda faptului că expansiunile economice (perioadele de creștere a PIB) au devenit mai lungi.

Investitorii și economiștii au trăit într-un ciclu macroeconomic „înșelător” în ultimii ani, post-Covid. Natural, toată lumea caută răspunsuri să înțeleagă de ce economia nu a reacționat cum se aștepta toată lumea. Adică de ce inflația nu a fost tranzitorie, de ce recesiunea inițial inevitabilă din 2023 – care urma să fie cauzată de creșterea dobânzilor – nu s-a produs, de ce inflația nu a fost la fel de persistentă anul trecut și am avut o „dezinflație imaculată” și de ce dezinflația pare că a încetat în economiile mari, cel puțin în acest an.

În teorie, răspunsul pare simplu: în 2020 nu am avut o recesiune clasică, care să fie rezultatul unui proces macroeconomic organic sau un răspuns la un dezechilibru/accident financiar. Guvernele și-au închis economiile pentru câteva luni și ulterior le-au redeschis, în același timp pompând trilioane și trilioane de dolari în economiile financiare și reale. De atunci am avut distorsiuni macroeconomice majore (probleme cu lanțurile de aprovizionare, consum inițial mai mare de bunuri decât de servicii și stimulente financiare masive, apoi războiul din Ucraina și șocuri pe energie cumulate cu creșteri majore de prețuri, care totuși au creat profituri record în anumite sectoare și au permis ignorarea creșterii dobânzilor) și continuarea stimulentelor fiscale prin îndatorare, care au ținut economiile pe linia de plutire în ciuda tuturor șocurilor. Totodată, orice criză în sistemele financiare a fost curmată din fașă de băncile centrale – a fost cazul crizei fondurilor de pensii din UK în toamna lui 2022 și apoi criza bancară din SUA din martie 2023.

Ajunși în 2024, economiștii au început să întoarcă legile și regulile economice pe toate părțile pentru a își explica și a ne explica ce e în neregulă cu economia, adică de ce nu răspunde așa cum prezic ei.

Una din teoriile noi mai radicale este că majorările de dobândă ale Rezervei Federale (Fed) din Statele Unite chiar impulsionează creșterea economică. Ceva ce pare scos din repertoriul de teorii economice „cringe” al lui Erdogan, președintele Turciei, unde inflația anuală e constant la peste 20% de trei ani, cu momente de +60%.

Cum se poate ca o asemenea idee să aibă adepți pe Wall Street? Conform unui articol apărut în Bloomberg, adepții teoriei spun că „dovezile economice devin imposibil de ignorat”, în condițiile în care atât PIB-ul SUA, cât și șomajul și marjele de profitabilitate ale companiilor înregistrează unele din cele mai pozitive dinamici din istoria ultimelor câteva decenii, chiar mai puternice decât înainte de prima majorare a dobânzii din partea Fed din ciclul actual, din martie 2022.

Marii beneficiari ai dobânzilor mari și cine cheltuie cel mai mult

Acest grup de eretici spune că, grație creșterii dobânzilor de la 0% la 5%, americanii au acces la un robinet constant de venituri noi rezultate din investițiile lor în obligațiuni și depozite bancare. În timp ce înainte, în perioada post-2008, robinetul de bani era contractarea de credite ieftine. Desigur, investitorii sunt recompensați acum cu dobânzi doar în teorie atractive, pentru că, la nivel real, nu sunt chiar recompensați din moment ce inflația se situează tot cam pe acolo.

„Realitatea este că oamenii au mai mulți bani”, arată Kevin Muir, fost trader de instrumente derivate la RBC Capital Markets, citat de Bloomberg.

Ideea din spate pare totuși simplă: că americanii și firmele din SUA, grație efectului de avuție și inflației galopante, au o apetență mai mare să cheltuie acum o proporție mai mare din acei bani, care în viitor și-ar pierde și mai mult din valoare. Doar că acesta este un simptom clasic al unui ciclu macroeconomic cu inflație structurală, din moment ce se aduce în prezent cerere din viitor, de frica inflației.

Într-un ciclu economic tipic, o astfel de creștere a cheltuielilor nu ar fi îndeajuns pentru a suplini scăderea cheltuielilor pe datorie ce apare ca urmare a creșterii dobânzilor, care de altfel conduce la recesiune, mai spune Kevin Muir.

David Einhorn, șeful Greenlight Capital, un alt fond mare de investiții, este și el unul dintre eretici. Potrivit acestuia, scăderea dobânzilor sub un anumit prag chiar îngreunează activitatea economică, iar umflarea datoriei americane la 35 de trilioane de dolari, dublu față de acum 10 ani, cumulat cu creșterea dobânzilor suverane din Statele Unite aproape de 5%, înseamnă cel puțin 50 de miliarde de dolari adiționali care intră în buzunare investitorilor străini și americani care își pun banii în titlurile de stat ale SUA.

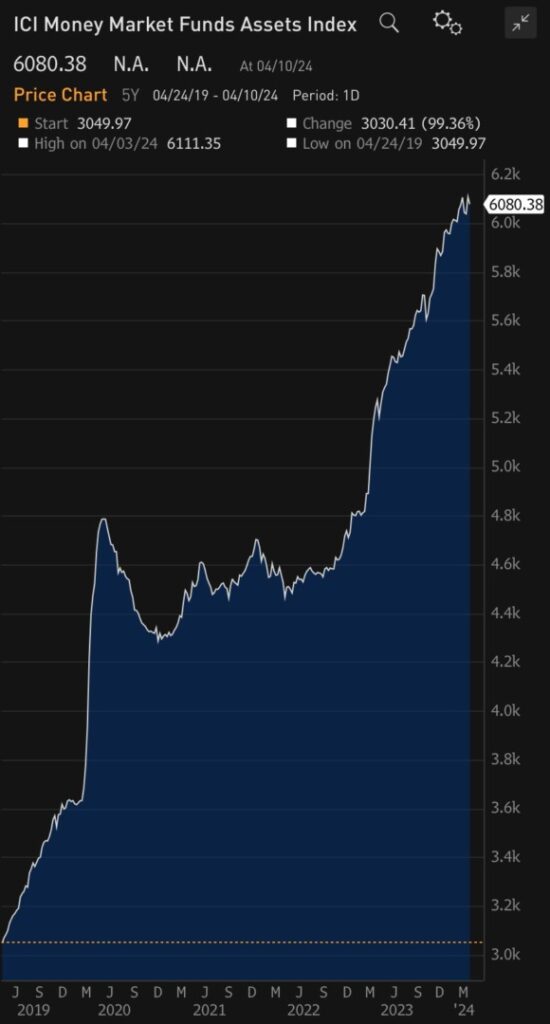

50 de miliarde în plus pe lună. La acestea se adaugă peste 6 trilioane de dolari ai firmelor, fondurilor de investiții și persoanelor fizice parcați în fonduri de piețe monetare, care primesc și ei randamente atractive comparativ cu perioada de dinainte de criza Covid-19.

Desigur, când vine vorba de persoane fizice vorbim de persoane din categoria high-net-worth-individuals (HNWI), cu dețineri masive de active financiare. Mulți HNWI sunt în SUA, sunt persoane în vârstă care au început să intre în pensie și care nu doar că sunt principalii beneficiari individuali ai dobânzilor mari din moment ce dețin mult capital, dar au și cea mai mare dispoziție să îi cheltuie.

Pe lângă această dinamică, reaccelerarea recentă a economiei americane și inflației din SUA este explicată atât de deficitul bugetar istoric al guvernului american (2-3 trilioane de dolari anual în ultimii ani, care sprijină per total activitatea economică) cât și de raliul masiv din piețele financiare din Statele Unite din noiembrie 2023 încoace, care a produs trilioane de dolari în avuție care au fost sau urmează să fie cheltuiți.

În orice caz, chiar și unii economiști mainstream, care încă cred în teoria clasică conform căreia majorările de dobândă încetinesc dinamica economică, sunt de părere că „dobânzile mari au un impact economic negativ mai mic decât în trecut”.

Mark Zandi de la Moody’s Analytics consideră că ciclul macroeconomic actual este diferit prin faptul că americanii și-au refinanțat o parte foarte mare din datorii la dobânzile super mici, fixe, din 2020 și 2021, iar acum, în ciuda inflației galopante, au spațiu suplimentar în bugete, cu toate că la nivelul gospodăriilor mobilitatea socială s-a redus foarte mult în SUA, unde multe familii se mutau din stat în stat datorită diverselor oportunități economice.

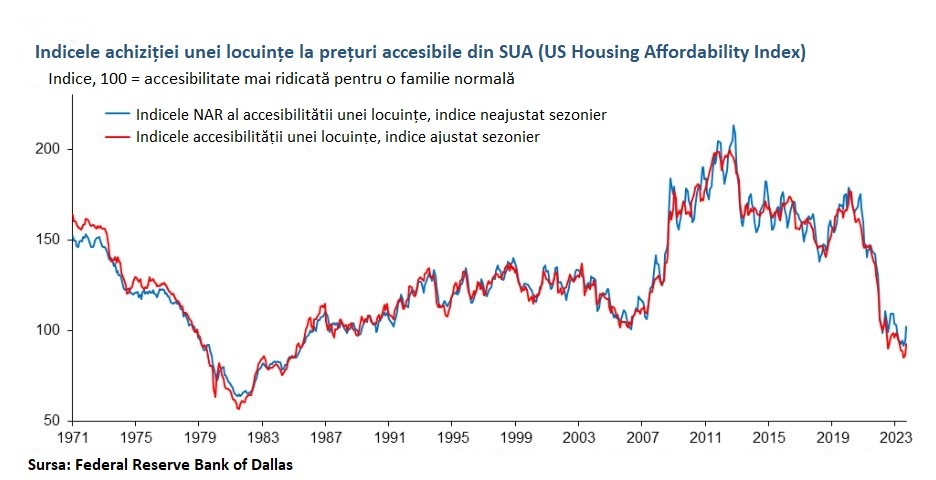

O altă idee neortodoxă care face turul studio-urilor Bloomberg sau CNBC este aceea că dobânzile mari pot stimula inflația, din moment ce firmele nu au acces la capital ieftin ca să facă investiții sau angajări care altfel ar crește capacitatea de producție din economie. De asemenea, familiile nu își mai vând casele/nu se mai mută din cauza împrumuturilor contractate la dobânzi super mici în 2020 și 2021, ceea ce reduce oferta pentru potențialii cumpărători și ridică prețurile la chirii și case, făcându-le tot mai inaccesibile la achiziție pentru majoritatea americanilor.

Adrian Vasilescu, consultant de strategie în BNR: Băncile centrale trebuie să aibă în vedere și stabilitatea financiară când vine vorba de nivelul dobânzilor

Potrivit lui Adrian Vasilescu, consultant de strategie la Banca Națională a României (BNR), teoriile acestea noi nu se aplică, chiar dacă băncile centrale trebuie să aibă în vedere și stabilitatea financiară când vine vorba de nivelul dobânzilor.

„Teoria economică spune că dobânzile mari fac creditele scumpe, deci sunt mai greu de obținut, iar creșterea economică are de suferit. Dar problema este alta. Băncile centrale au în prim plan inflația, numai în Statele Unite ale Americii banca centrală are mai multe obiective: inflația și creșterea economică, adică șomajul (să fie mic). Restul băncilor au ca obiectiv fundamental stabilitatea prețurilor. De ceva timp a apărut și un supliment: stabilitatea financiară. Sigur că ea se duce cu efecte în creșterea economică. Dar inflația răspunde la o dobândă mare, iar creșterea economică la o dobândă mică. Până și Banca Centrală Europeană și România, din luna martie, a trecut la o dobândă real-pozitivă, peste rata inflației”, a declarat Vasilescu.

Acesta susține că inflația din ultimii ani nu a venit dintr-un exces de lichiditate.

„Din aprilie 2020 și până în mai 2021, Banca Centrală Europeană a fost pe deflație. Energia a fost cauza principală (a inflației galopante din ultimii ani), am avut umflarea inflației de către război. A fost inflație globală. Cine vrea să găsească cauze monetare nu are cum să găsească”, a spus Vasilescu, care a adăugat că deficitele bugetare mari sunt totuși elemente inflaționiste.

Foto: Dreamstime

Foto: Dreamstime